Bonjour à tous,

Nous approchons de la fin de l’année dans ce qui a été une année folle, suivant le dos de

deux autres années folles…

D’abord, avec le pétrole qui a commencé sa course, puis avec la tragique guerre en Ukraine, suivie d’un large marché , des dévaluations de devises en Asie et en Europe, des chiffres d’inflation très élevés, le pétrole Brent atteignant des le prix inédit (de la décennie) de 128 dollars le baril avant de se refroidir un peu, des taux d’intérêt plus élevés et, maintenant, une récession probable aux États-Unis, en Europe et dans le reste du monde.

Tout ce chaos et cette tragédie ont sans aucun doute effrayé les investisseurs – et pour de bonnes raisons.

Lorsque vous achetez sur la base de bénéfices ou d’espoirs et de rêves, un revirement soudain pour le pire peut entraîner des pertes importantes.

La plupart des investissements réalisés au cours de la dernière décennie peuvent être décrits comme des des espoirs et des rêves – parfois en évaluant la tendance des bénéfices à long terme, d’autres fois en achetant tout simplement parce que “les valeurs ne font que monter”.

En comparaison, l’investissement “value” , base de notre investissement n’a pas particulièrement performé.

C’est la plus longue période de ces 100 dernières années où l’investissement “value” a sous-performé l’investissement de type croissance, et on a beaucoup parlé de la mort de l’investissement classique dans la valeur.

était mort, que les actifs tangibles n’avaient plus de valeur (ou étaient en fait des passifs !) et que la véritable valeur se trouvait dans les actifs incorporels.

Si les modèles d’entreprise qui nécessitent d’importants actifs corporels peuvent en effet constituer un désavantage concurrentiel lorsqu’un perturbateur SaaS se présente, et que certains certains actifs incorporels ont une valeur significative (par exemple, Coke), les choses ont été poussées à l’extrême.

En fait, les gens se sont se sont tellement emballés que même les défenseurs de la valeur classique, comme le professeur de Columbia et directeur académique du Heilbrunn Center for Graham & Dodd Investing, Bruce Greenwald est devenu un investisseur GARP (Growth at Reasonable Price) !

Ce n’est pas totalement inattendu. Pendant les longues périodes d’inflation (ce qui est exactement ce que nous avons eu au cours des 12 dernières années – qui s’est exprimée sur les marchés financiers), les investisseurs sont toujours fous de la croissance future, des nouvelles choses financières clignotantes et de l’avenir et laissent pour mort les entreprises ennuyeuses, à croissance lente, mais rentables.

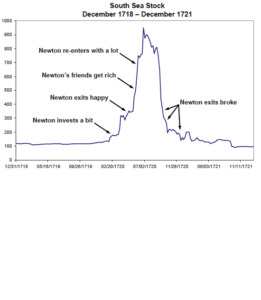

Les bulles qui se forment à la fin d’une longue période d’inflation aspirent beaucoup de gens intelligents, comme Isaac Newton.

Finalement, ces bulles éclatent, l’argent quitte les marchés financiers pour l’économie réelle, et les investisseurs essaient de couvrir l’inflation en achetant des actifs réels… vieux, ennuyeux, bref des sociétés de valeur.

Il est beaucoup plus intéressant de baisser moins que le marché que de battre le marché en période de prospérité, car cela permet de se comparer à d’autres investisseurs.

marché pendant les périodes fastes, car il faut des rendements comparativement plus élevés pour revenir à l’équilibre.

Ceux qui achètent des valeurs solides à des prix extrêmement bas, en particulier les investisseurs qui ne sont pas à l’abri d’un krach boursier, ne peuvent pas se permettre de perdre leur argent.

En effet , une valeur solide à des prix extrêmement bas, en particulier une évaluation prudente de la valeur de liquidation, devraient voir leurs avoirs rebondir de manière satisfaisante.

Il est clair qu’il est payant de posséder un portefeuille de valeurs très décôtées pendant une chute du marché, mais les investisseurs “deep value” ( donc investissant sur des sociétés extreèmement décôtées) ont quelque chose d’encore mieux en réserve.

La période entre 2000 et 2004 a connu certains des rendements les plus élevés jamais enregistrés par les investisseurs “deep value”.

Tout comme pour la période 2017-2020, les titres de type “value” a pris un retard considérable sur les valeurs technologiques entre 1996 et 2000.

La méthode d’investissement “value” était considérée comme une blague, et les investisseurs classiques de valeur étaient considérés comme complètement déconnectés.

La bulle Dotcom a attiré un grand nombre d’investisseurs intelligents et en a ruiné beaucoup lors de la crise qui a suivi.

Ceux qui se sont tenus à leur stratégie ont cependant été largement récompensés. : non seulement ils ont évité la ruine financière de ceux qui ont acheté des actions dotcom au sommet, mais ils ont également été récompensés par des rendements gigantesques au cours des années suivantes.

Je pense que nous sommes sur le point d’assister à un phénomène similaire pour les valeurs classiques. Alors que les grosses technologies et crypto implosent, les investisseurs “deep value” éviteront probablement la perte permanente de capital, et les rendements classiques de la valeur devraient revenir en force.

Rappelez-vous, l’investissement “value” sous-performe rarement la croissance – généralement pendant les périodes de bulles d’investissement qui aspirent tout le capital – et revient généralement en force.

De plus, les niveaux de marché inférieurs qui suivent cette baisse devraient produire une grande quantité de sociétés extrêmement décôtées à ramasser dans les années à venir.

C’est maintenant qu’il faut se préparer. Dépoussiérez vos connaissances dans l’investissement “value” et assurez-vous que votre calculatrice est affûtée et prête à fonctionner.

Vous trouverez sur notre site , tout cela de façon simple :

- notre philosophie d’investissement,

- nos atouts,

- et tous nos succès précédents ( exemple)

- Et les succès futurs que nous espérons sur notre forum